垄断国有单位才享有高额公积金这次新华社记者的调查发现,内蒙古杭锦旗在2012年还是国家级贫困县,一位供电公司的非领导岗位普通员工的工资却达42000元,每月缴存公积金总数12000元以上。且不说这么高的工资怎么来的,按国家规定计算,当地公积金最高缴存额度单位和个人相加不能超过4012元。而该单位违规为该职工超额缴纳公积金8000元,相当于变相发放了巨额福利。

许多垄断国有企业、机关单位为职工缴纳超额住房公积金,远远超过普通劳动者,这样的报道近年并不鲜见。人民日报在去年初的一篇报道曾做过鲜明对比:在某大型企业山西分部工作的杨娜,工资条显示每月公积金单位缴存额高达16950元;在山西另一企业供职的吴晓明,每月个人缴存额仅为120元。差距高达141倍。

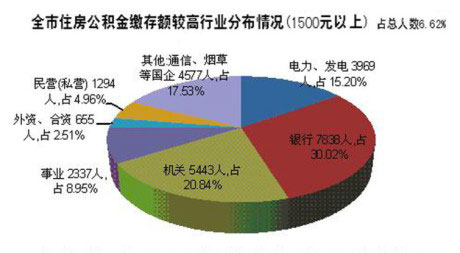

这种现象不是孤立的,能得到统计数据的验证。以扬州市为例,据官方统计,全市住房公积金缴存额较高(每月1500元以上)的人群中,来自机关、银行、电力、通信、烟草等国有部门的占据了80%以上。高额公积金本身就是对这些优势人群的补贴。

扬州市公积金缴存1500元以上人员行业分布情况

扬州市公积金缴存1500元以上人员行业分布情况

高收入人群更容易享受到住房公积金的好处称住房公积金“劫贫济富”最重要的理由是,高收入人群更容易享受到住房公积金的好处——即低息贷款,而低收入人士如果一辈子都不打算买房或买不起房,住房公积金就根本无法用。这个现象也已由来已久,数据显示,2005年住房公积金个人贷款的44.9%发放给了排在缴存额前20%的高收入人员,排在缴存额后20%的低收入人员仅得到3.7%的贷款。

公积金制度是对低收入人士的“特别税”公积金对低收入人士的“劫贫”还在于,虽然他们缴纳的公积金并不多,但这部分钱的收益却很低。数据显示,过去10年职工个人公积金账户加权平均收益仅为1.89%,连余额宝收益的一半都不到,无法跑赢官方公布的CPI,当然更无法跑赢真实通胀。另一方面,地方政府在资本市场上举债,年回报率动辄超过9%。这9%和1.89%之间的差距,或者真实通胀和1.89%之间的差距,就构成了一种针对缴纳公积金的民众的“特别税”,当然也加重了企业的负担。

能回避这种税的,就只有拿到公积金贷款的(主要是高收入人士),很轻松就拿到高额公积金的(如上面提到的各种国有单位职工),以及从公积金制度享受到好处的管理人员。

综上所述,指责公积金制度是“劫贫济富”当然不是虚言。

住房公积金“劫贫济富”性质难改的原因公家的钱,不发白不发;私家的钱,发了影响竞争力在设立劳动和社会保障制度之初,只将“五险”(养老、医疗、失业、工伤、生育保险(放心保))确定为强制缴存,“一金”(住房公积金)则是用人单位和劳动者之间商定缴存,不属于强制缴存范畴。这为后来的公积金“劫贫济富”埋下了祸根——因为这种弹性的规定,对国有单位和私人企业主的影响是截然不同的。对于国有单位的管理者来说,钱不是自己的,而是公家的,高额公积金是不发白不发。对于私人企业主来说,钱是自己的,给员工发多了,留给自己的就少了,同样的劳动力成本,如果要把一部分比例用作住房公积金,那么账面工资势必会下降,这肯定会影响企业在招聘时的吸引力——因此住房公积金当然是能不发就不发。

目前住房公积金政策不是一个住房保障制度,而是一个住房金融制度住房公积金的基本作用是为购房人士提供低息贷款,这看起来像是一个住房保障制度,但这很可能只是一个错觉。国务院在2002年制发的《关于进一步加强住房公积金管理的通知》虽然提到“住房公积金制度对……改善中低收入群体居住条件等发挥了重要作用”,但并没有明确说明公积金制度的目的就是为了住房保障。《住房公积金管理条例》第一条规定:“为了加强对住房公积金的管理,维护住房公积金所有者的合法权益,促进城镇住房建设,提高城镇居民的居住水平,制定本条例。”换言之,公积金政策主要目的还是为了推动房地产行业的发展。毕竟,市场化改革后,无论对什么人来说,商品房都是一笔较大的开支。“低息贷款”显然并不是专门为低收入人士准备的。

这就是为什么国家规定,职工缴纳的住房公积金按年利率1.21%计息,缴存者利息所获甚微。而住房公积金中心将公积金存在银行的年利率是2.33%,公积金中心看似仅仅“赚”了1个多百分点,但这一部分利差,连同公积金中心购买国债的利息收益和发放公积金贷款的利差收益,构成公积金的增值收益,根据《住房公积金管理条例》第29条的规定,它不归缴存人所有,主要归政府财政。至今,全国住房公积金增值收益的净额为数百亿,尽入地方政府的袋囊中,投入本应由政府财政全额承担的廉租房的建设中,政府对住房公积金增值收益的盘剥减轻了自己的财政负担。据估算,十二五期间,扣除风险准备金和管理费用后,全国住房公积金增值收益约为1400亿元,将悉数归于政府。

与此同时,根据央行的规定,五大国有商业银行享有接受公积金低息存款的特权。公积金存在银行的年利率是2.33%,而银行利用公积金存款对外发放商业贷款,贷款利率一般高于7%,银行在公积金项目上的营利约为5%。据王涌教授去年估算,公积金缴存余额2万多亿,银行获利应为1000亿。2012年国有商业银行的存贷款利差总利润是1万亿,住房公积金至少贡献了10%,如果废除住房公积金制度,国有商业银行将有“丧子之痛”。

公积金制度管理的低效,正是因为公积金已经成为一碗“唐僧肉”2004年以前,全国有2577个住房公积金管理中心,直到2004年底才在国务院的要求下调整收缩至344个管理中心。但据最近的媒体调查,公积金管理机构实际仍有606个,超编两百余个。并且,为了维护公积金管理账户,每个管理中心都有自己的系统,每个动辄花费数百万元到上千万元,每年还有几十万、上百万元的升级维护费用。很多公积金账户不受监管控制,遗留出大片“自留地”,给寻租腐败以及其他不合理行为提供了巨大空间。维护那么多不受控制的公积金系统,花的钱却完全不受监督。西部某省一位住房公积金管理中心主任表示,2012年刚刚投资400多万元进行了公积金管理系统升级,但才两年多,“系统的硬件就不够用了,还需要追加巨资投入”。

为何住房公积金的统筹管理层次这么低,这么混乱?这当然是因为利益。地方政府为争取商业银行对本地项目的贷款,往往以存公积金为对价,与商业银行达成交易;甚至,官员个人也可获益,因为谁为商业银行拉到公积金存款,可以获得不菲的回扣,行情一般是:拉存到1亿元,奖45万元,或按0.6%-1%的比例奖励。公积金中心主任或分管副市长或更高官员,握有此项权力,自然会充分利用。只要在百度或上搜索“住房公积金、主任、被抓”三个关键词,就可以搜索到大批相关消息,据不完全统计,全国已经有几十名公积金中心主任被查处,而全国不过400多位住房公积金主任,腐败比例之高令人咂舌。

这也是为什么各地的公积金管理中心有催缴公积金的动力,却没有限制上限的动力。并且,对于归集规模达万亿的巨额储蓄资金,公积金的信息不公开、不透明,资金所有人没有知情权、参与权和决策权,也就不足为奇了。

那么,为何没有办法由上至下对公积金制度进行一个大的转变?历史可以追溯到1999年《住房公积金管理条例》的制订,那是典型的部门立法,财政部、建设部、央行三家部门博弈,最后,各得其所,财政部拿公积金增值收益,建设部拿公积金管理权,央行代表商业银行拿利率差。王涌教授分析称,住房公积金制度的演变史表明:在民众参与不够的立法体制下,部门立法必然是“分赃式”立法。要触动这种立法,谈何容易?